副業が会社にばれない方法を学びましょう!副業の確定申告、税金について解説。

受付時間 | 9:00~18:00 |

|---|

定休日 | 土曜・日曜・祝日 |

|---|

社会保険料(厚生年金、健康保険)から副業が本業の会社にばれる?ばれない?

社会保険、つまりは厚生年金保険料や健康保険料から副業(ダブルワーク)は本業の会社にばれるのでしょうか?それとも社会保険料からはばれないのでしょうか?

結論は、「副業がアルバイトやパートであり、かつ、その職場でも社会保険に加入するとバレる」ということになります。もしもこの条件を満たした場合は、ほとんど間違いなく本業の勤務先に副業がバレます。

住民税はリスクが生じても会社の担当者が気が付かないことが多いですが、2か所以上の事業所で社会保険に加入した場合は、本業の会社に送られる「健康保険・厚生年金保険資格取得確認、二以上事業所勤務被保険者決定及び標準報酬決定通知書」という通知書が会社に送られ、その中でアルバイト先やパート先の収入もばっちりと記載されてしまうので、間違いなく副収入がバレるのです。こちらの通知書の重要な部分はこちらのページの途中で実物の写真をアップしております。

こちらのページでは、どうすれば社会保険から副業がばれないで済むのか、その方法をお伝えしてきたいと思います。より正確に説明しますと、どんな副業をすれば、社会保険から本業の会社にばれないで済むのかということですね。

社会保険バレをおそれて副業を始められないでいる方々は、しっかりとお読みくださればと存じます。アルバイトやパートの場合の他、会社設立や個人事業開業という形で副業で起業するの場合の社会保険についても説明しています。

社会保険(健保、年金)から副業がバレる訳

社会保険料の支払金額、通知書から会社にばれてしまうのですが、その理由を説明します。

まず前提として、ここでいう社会保険とは厚生年金と健康保険の両方を意味するものとして話を進めます。

また、会社で加入するものを社会保険と表現しており、本業の勤務先では社会保険に加入されていない方は、国民健康保険と国民年金の被保険者であって、これらは個人宅に届いた納付書を利用したり、個人の銀行口座からの振り替えで納付するため、副業がばれる理由とはなりませんのでご安心ください。

社会保険料(厚生年金保険料・健康保険料)は会社の給料から毎月天引きされます。

ですので、当然、会社は社会保険料を知る必要があるので、年金事務所や健康保険組合は天引きするべき社会保険料を計算するための等級の決定通知書を会社に送ります。

本業の他の会社などで雇用されて、更にその副業先でも社会保険に加入すると、本業と副業の両方の給料の合計額に対して社会保険料は徴収されます。すると、本業の管轄の年金事務所等は本業の会社宛に、決定通知書を送るのですが、この中に副業先の報酬月額も記載されてしまうのです。そして、ばれることになってしまうのです。

二以上事業所勤務被保険者決定及び標準報酬決定通知書からバレる!

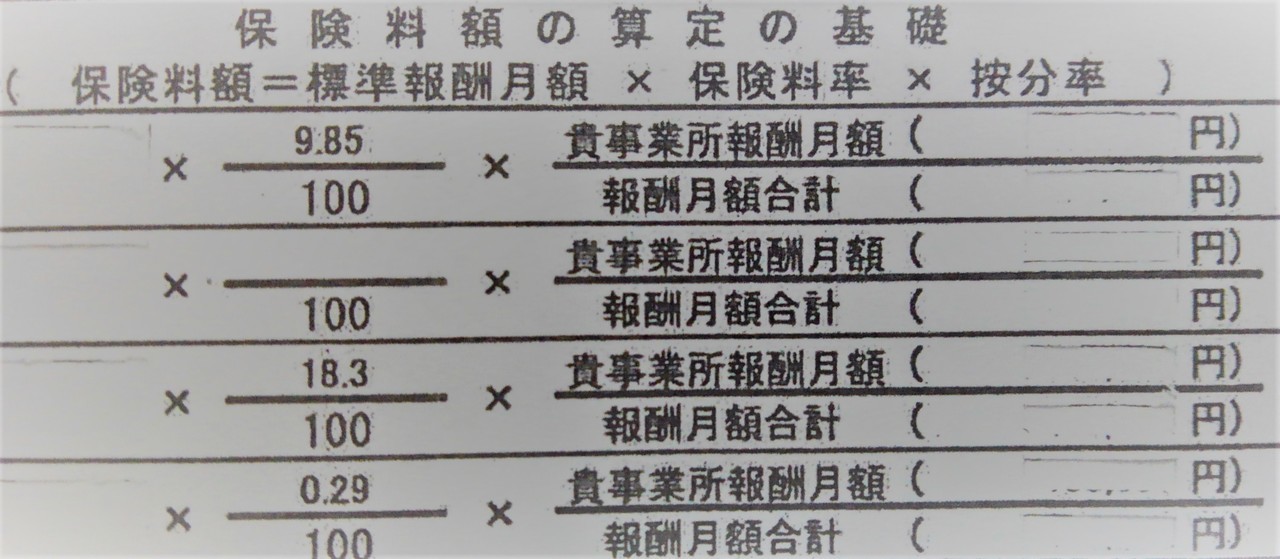

では、具体的に「健康保険・厚生年金保険資格取得確認、二以上事業所勤務被保険者決定及び標準報酬決定通知書」という書類の写真を見てみましょう。以下に実物の内、重要な部分を載せておきます。

本業先はこちらの写真の計算に基づいて算出された金額を給与から控除するのです。実際には、既に金額が埋められた状態で送付されてきます。

計算式は以下の通りです。

両者合計の標準報酬月額×保険料率×貴事業所報酬月額÷報酬月額合計=貴事業所で徴収される社会保険料金額

本業の報酬月額に対応する割合の社会保険料を本業先では控除することになっているのですね。計算過程で明らかに副業があることがわかる内容となっているので、給与計算の担当者もさすがにこれは見逃さないでしょう。

具体的に数字を入れて計算すると次のようになります。

前提条件:

標準報酬月額(両社合計) 400,000円

保険料率 9.85%

報酬月額合計 408,000円

貴事業所報酬月額 250,000円

400,000円×9.85%×250,000円÷408,000円=24,142円

このように計算されて、24,142円が本業先の給料から控除されることになるわけですね。計算構造理解のために算式は書きましたが、算式の内訳の金額がどうなっていたとしても、やはり両方の勤務先に社会保険に加入している場合は、本業先にばれてしまうと言うことができるでしょう。

ただし、ほとんどの場合は、副業先(ダブルワーク先)では社会保険には加入しないのでそこまで神経質にはならなくても良いかもしれません。引き続き、社会保険ばれを防ぐ方法を書いていきたいと思います。

アルバイト先やパート先では社会保険に加入しないように!

副業のアルバイト先やパート先で社会保険(厚生年金・健康保険)への加入を求められるケースは大変稀です。

そもそも社会保険への強制加入の要件は、1週間30時間以上の勤務をする場合や、雇用期間の見込みが1年以上である場合などに限られます(従業員数501人以上の会社では20時間以上)。

これだけの時間をアルバイト先やパート先で副業として働くことは考えにくいため、加入しなくてはならないケースは少数なのです。

しかしながら、上記の労働時間に関わらずに、副業先で社会保険へ加入させられそうになるケースもあるようです。副業がアルバイトやパートのような雇用契約に基づく給与所得になる方は、必ず最初に副業である旨と、社会保険には加入しない旨を伝えておきましょう。

副業が社会保険からばれたくないのであれば、副業先では社会保険に入らないことが大切なのです。

なお、この場合でも副業バレの最大の脅威である住民税の問題は残りますし、住民税バレを避けるならば、副業は個人事業の方が安全なのです。

役員報酬を取らないようにしましょう【法人設立して副業するケース】

副業用の会社を作った方は、常勤として役員報酬を取ると、社会保険に強制加入させられてしまいます。

副業で法人(会社)を作るケースもあります。

このようなケースでは、自身が代表者(代表取締役・代表社員)となって役員報酬を取ると、社会保険に強制加入となります。結果的には、「健康保険・厚生年金保険資格取得確認、二以上事業所勤務被保険者決定及び標準報酬決定通知書」が本業の会社に送付されてしまい、社会保険から副業(ダブルワーク)がばれることになります。大きな注意が必要と言えます。

しかし、代表者ではなく、非常勤役員となるのであれば、報酬を取っても社会保険には加入しなくても大丈夫です。

当事務所では法人設立をして副業がばれないようにするお客様のご相談にも多く応じておりますので、設立をご検討の方もご相談ください。会社を作って副業するには、必ず副業を得意とする税理士事務所にサポートしてもらった方が良いでしょう。

社会保険で副業がばれないようにする方法は、個人ビジネスを始めるのがポイント!バレないコツや経営について学びましょう!

個人ビジネスがやはり一番安全です。

副業・兼業で副収入を獲得したいとお考えの場合は。個人ビジネスもしくは法人設立がおすすめです。社会保険から副業がばれるリスクがなくなりますし、住民税からバレるリスクもほとんど取り除けます。

法人設立は何かと会社の維持費などがかかるので、個人事業主としてスタートするのはおすすめです。個人事業主として副業起業する場合は、役員報酬という概念がないので、社会保険の心配もいらないのです。

利益がある程度出てきたら法人の方が節税がしやすいので法人化(法人成りとも言います)をすると良いでしょう。

アルバイトやパートでの副業を考えていたと言う方も、是非、副業起業塾で相談をしてみて、個人ビジネスにチャレンジされてみてはいかがでしょうか?

実際には、業務委託契約に基づく個人ビジネスですと、雇用に近いような感覚で働けますし、仕事をこなせばこなした分だけお金をもらえることもあり、アルバイトやパートよりも難しいとは言いきれないでしょう。

こちらのサイトには副業に関する非常に多くの情報が詳しく載っていますので、いろいろと見てみてくださいね。税理士事務所(会計事務所)の代表者が書いている内容ですので、信頼してお読みくださればと存じます。

副業バレ防止のガイドブックの取得

当税理士事務所が作成した「副業がばれない方法」を記載したガイドブックです。こちらは日々お申し込みのある大人気の冊子となっております。

3週間の電話・メールによる相談権がついており、様々な状況に応じた対策を提案できます。ご相談者様が副業がバレないか強くお悩みだと思いますので、寄り添って問題を解決できるよう親身な対応を心がけております。

以前1か月ほど停止しましたように、年末調整や確定申告の時期に一時的に受付停止をすることがありますが、なるべく停止しないように致します。

副業、サイドビジネスに関しては、お気軽にお問合せください!

当税理士事務所メンバーの写真です。正社員25名ほどの税理士事務所であり、副業がバレない方法に関して、研究を重ねております、

お問合せ・ご相談は、お電話又はフォームにて受け付けております。

受付時間:9:00~18:00(ガイドご購入者様に関しては、ほとんどの日において、18時以降も電話質問可能です)

定休日:土曜・日曜・祝日

副業のお問合せはこちら

お問合せはお気軽に

副業や兼業をこれからされる方、既にされている方に向けたページです。起業や経営、税金、副業がバレない方法などの勉強したい方からのお問合せをお待ちしております。