副業が会社にばれない方法を学びましょう!副業の確定申告、税金について解説。

受付時間 | 9:00~18:00 |

|---|

定休日 | 土曜・日曜・祝日 |

|---|

副業が本業の会社にバレない方法に詳しい税理士が執筆したガイドブック(動画付き・相談権付き)は下記のページで取得できます。対策すれば副業バレは防げます。又、どんな副業が大きく稼げているのかも説明しています。ガイド閲覧者は税理士へのご相談も可能です。「令和6年の特別徴収税額決定通知書の電子化によりばれないか?」「定額減税によりばれないか」に関してのご質問が非常に多いですが、この部分にも回答しております。

既に7,000名様以上がガイドをご覧になっていますが、副業バレした方は0人です。

本業の会社の住民税が普通徴収の場合

本業の給料に係る住民税が普通徴収の方は、住民税が本業先で特別徴収されないので副業をしやすいと言えます。

本業の会社(勤務先)の住民税が普通徴収である場合には、副業がばれない可能性が高いと言えます。

つまり本業の会社のスタンスとして、「会社では住民税は天引きしないので、各々の社員の方が役所から自宅に送られてきた納付書を使って、自分で納税してくださいね」という場合の事です。会社では住民税が天引きされないのです。

このような場合は、副業の住民税もまとめて普通徴収となるので、副業の住民税が会社に送られることはないのです。非常にラッキーなケースということができるかもしれませんね。

本業の会社の住民税が自宅に普通徴収として連絡され、反対に、副業のアルバイトやサイドビジネスの儲けから生じた住民税が本業に送られるということは起こらないということなのです。あくまでも、本業の給与所得に係る住民税が特別徴収の場合に、副業の住民税も本業で特別徴収されるということなのです。

本業の住民税が特別徴収でも、副業の住民税を普通徴収とすると、住民税から副業がばれない。また、本業の住民税がそもそも普通徴収の場合は、副業の住民税も普通徴収になるので副業はばれないということになります。

本業の給与の住民税が普通徴収のケースは少ない

通常は本業の会社では住民税の天引きが行われます。しかし、一方で、普通徴収としている会社もあるのですが、この理由はどのようなところにあるのでしょうか。次のような複数の理由があると考えられます。

1.本業の会社としては、事務負担を軽減したい。住民税の特別徴収は、結構面倒な作業です。特に創業したばかりの会社や小さな会社においては、給与計算などの事務業務に割ける労働力がそこまで多くはありません。少しでも作業を減少させるために、住民税の特別徴収は行いたくないのです。

特別徴収の期間の途中で従業員が遅れて確定申告などをすると納税額も変更されますし、作業も煩雑になります。

この点、各自が直接市区町村とやり取りして納税してくれるのであれば、会社としては手間がかからないのです。こちらが、本業の会社が普通徴収を選択する最も大きな理由ということができるでしょう。

2.いつまで雇用するかわからない

その会社が出入りの多い会社である場合や、採用する社員が契約社員などの場合には、長期的に雇用するか不明となります。そうなると、退職時にも徴収方法の切り替えを行わなくてはならない特別徴収は避けておこうと考えます。「住民税の特別徴収期間の最後には既に会社にいない可能性も結構あるから最初から普通徴収にしておこう」と考えるのです。

会社が希望しても、役所が普通徴収を認めるとは限らない

市役所や区役所が必ずしも従業員の普通徴収を認めてくれるとは限りません。

その従業員のお住まいの地域の役所次第で、普通徴収にできることもあれば、できないこともあるのです。つまり、本業の会社が普通徴収を希望したとしても、役所が拒否して特別徴収とする可能性はあるのです。特別徴収を推進している役所は多いので、最近では普通徴収対応をしてくれない市区町村も増加していると言えます。そのため、同じ会社で勤務していても、人によって普通徴収だったり特別徴収だったりとばらつきが生じてしまうことがあるのです。従業員の全員が普通徴収でなくてはならないとか、会社として統一する必要はないのです。

副業が住民税を通じて本業の会社にばれたくない人としては、普通徴収となってくれると良いのですが。そうすれば、別途自ら、副業の住民税のみを普通徴収するという対策を打つ必要もなく、対策を何ら打たなくても副業の住民税バレは起こらないのです。

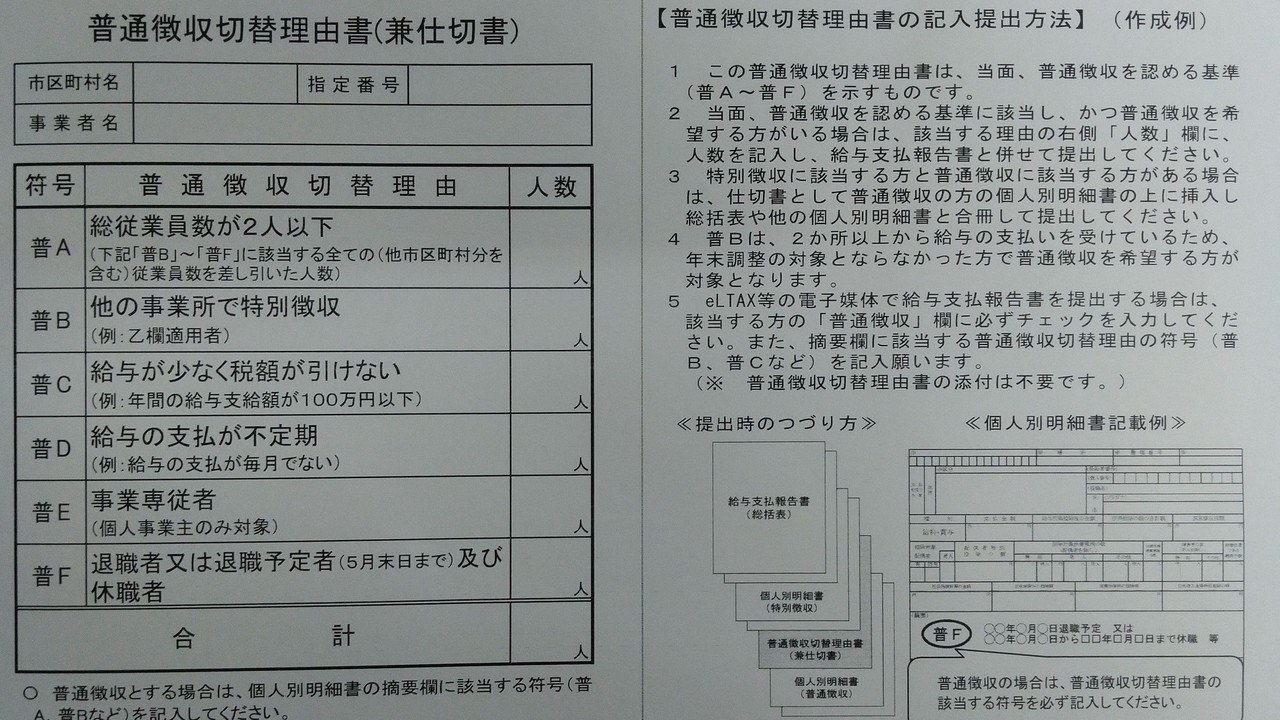

会社は、給与支払報告書という住民税に関する書類を従業員が居住している役所に提出します。その際に下記の普通徴収切替理由書(兼仕切書)を提出することで、普通徴収のお願いを役所にすることになります。ただ、ご覧になっていただけるとわかるように普通徴収切替理由は限られているのです。アルファベットで分けて、いくつかの理由が書かれています。

普A・・・総従業員数が2人以下

普B・・・他の事業所で特別徴収(他のところでの仕事が本業というケース)

普C・・・給与が少なく税額が引けない

普D・・・給与の支払が不定期

普E・・・事業専従者

普F・・・退職者又は退職予定者及び求職者

普通徴収切替理由書(兼仕切書)を提出することで、普通徴収を選択できるのです。こちらはあくまでも勤務先の会社の判断で提出する書類であって、そこで働いている従業員の方が提出するものではないのでご注意くださいませ。

上記の理由に該当しないと普通徴収になることはないのか?

普Aから普通Fまでの理由に該当しないと、絶対に普通徴収にならないかというとそうではありません。

住んでいる役所によっては、給与支払報告書に「普通徴収希望」など書いてあると、柔軟に対応してくれて、普通徴収としてくれるのです。こちらをご覧の皆様の中にも、特に上記の6つの理由のどれにも該当しないが、本業の住民税は普通徴収になっているという方がいらっしゃるかもしれません。おそらく、そういった方のお住まいの市区町村は柔軟性が高く、簡単に普通徴収を認めてくれるのでしょう。

ただし、こういったケースでも副業バレの危険があると考えることもできます。もしも、役所の対応を急に変わってしまうと、その年からは会社に特別徴収税額決定通知書を送付し、特別徴収を要求するのです。そのため、万一、本業の住民税が特別徴収に切り替わってしまった場合であっても、副業の住民税は普通徴収としてもらえるように、対策は取っておくと良いでしょう。

役所の対応は、本当に急に変更されてしまうこともあるので、決して安心はしてはならないのです。

こちらの記事の執筆者

副業バレ防止のガイドブックの取得

当税理士事務所が作成した「副業がばれない方法」を記載したガイドブックです。こちらは日々お申し込みのある大人気の冊子となっております。

3週間の電話・メールによる相談権がついており、様々な状況に応じた対策を提案できます。ご相談者様が副業がバレないか強くお悩みだと思いますので、寄り添って問題を解決できるよう親身な対応を心がけております。

以前1か月ほど停止しましたように、年末調整や確定申告の時期に一時的に受付停止をすることがありますが、なるべく停止しないように致します。

副業、サイドビジネスに関しては、お気軽にお問合せください!

当税理士事務所メンバーの写真です。正社員25名ほどの税理士事務所であり、副業がバレない方法に関して、研究を重ねております、

お問合せ・ご相談は、お電話又はフォームにて受け付けております。

受付時間:9:00~18:00(ガイドご購入者様に関しては、ほとんどの日において、18時以降も電話質問可能です)

定休日:土曜・日曜・祝日

副業のお問合せはこちら

お問合せはお気軽に

副業や兼業をこれからされる方、既にされている方に向けたページです。起業や経営、税金、副業がバレない方法などの勉強したい方からのお問合せをお待ちしております。