副業が会社にばれない方法を学びましょう!副業の確定申告、税金について解説。

受付時間 | 9:00~18:00 |

|---|

定休日 | 土曜・日曜・祝日 |

|---|

20万円以下の副業をすれば、税金(所得税・住民税)を納めなくてもばれないのか。

副業収入が20万円以下だと、所得税の確定申告が不要

副業収入が20万円以下の場合に確定申告が必要か不要か、この点に関しては非常に多くのご質問が寄せられます。

副業の稼ぎ(儲け)が20万円以下の場合は、確定申告をしなくても良いのです。ただ、こちらは正確には、所得税の確定申告が不要という意味なのです。

20万円以下であって税務署へ所得税の確定申告をしない場合は、代わりに住民税(市民税、区民税、町民税、県民税、都民税、府民税)の申告は必要なのです。この点には大きな注意を払いたいところです。少なくとも、副業が20万円以下だから申告しなくても税務署や本業の会社にばれないということはなく、絶対にここを勘違いしてはいけません。

つまり、所得税法上は20万円以下の申告免除の法令が存在するものの、住民税に関して規定している地方税法上は、20万円以下の場合の申告免除の規定は存在しないのです。

住民税の申告をしないと、後でお住まいの地域の市区町村から、申告がもれている旨の指摘が入ってしまいます。様々なサイトで、この点をご認識した記述がありますので、こちらのサイトをご覧の方に関しましては、そのようなことがないようにお気を付けくださいませ。

ちなみに、税務署に確定申告をされた方については、住民税の申告は不要ですので、この点も併せてご注意ください。税務署に確定申告をした場合は、その所得等のデータが税務署から役所に転送され、その内容で役所は住民税を課税できるため、住民税の申告を省略できるのです。副業と20万円の関係性に関しては、副業が会社にばれないようにするためにも重要な論点の一つですので、きちんとこちらのページをご覧ください。

申告不要の20万円基準ですが、その考え方は少々複雑で悩まれることも多いものです。

20万円以下の場合の住民税の申告は必要

先に述べたように住民税の申告は、副業が年間20万円以下であっても免除されません。

そのため期限である、毎年3月15日までに前年分の所得の申告を行わなくてはなりません。この申告の際には、副業の所得だけを申告書に記入するわけではありません。本業の源泉徴収票もご用意いただき、本業の収入金額や源泉税の金額も記入することにご注意ください。

また、役所ごとに住民税の申告書の様式は異なります。

役所に電話を一本入れて、「個人住民税の担当者をお願いします」というと、役所の住民税部門に取り次いでくれます。そこで、住民税の申告書を郵送して欲しい旨をお伝えになると、ご自宅に申告書を送付してくれます。

役所によっては、ホームページから住民税の申告書を印刷することもできるようになっています。なお、郵送で申告書を送ってもらう場合は、1枚ではなく、念のために3枚程度送付してもらいましょう。申告書を書き慣れていないと、記入ミスをしてしまう可能性があるためです。

役所が忙しくない時期ですと、源泉徴収票や雑所得・事業所得の集計表と収入や経費等の根拠書類(請求書や領収書、レシート等)を持って行くと、役所の担当者が住民税申告書の作成を手伝ってくれることもあります。領収書やレシートは確認しないことも多いですが、念のために持って行きたいところです。こうすることで、ミスをする確率が減りますし、ミスの確率を減らすことは、副業が会社にばれる確率を減らすことにもつながります。繁忙期である確定申告の期限直前に行くと対応してくれない確率が高くなります。12月までの所得が確定した後の1月が狙い目と言えるでしょう。

住民税の申告をしないと、会社に副業がバレる確率がアップする!

20万円以下だからということで所得税の確定申告の不要制度を適用した後に住民税の申告を行わないと、副業バレの危険性が高まります。

例えば、後から副収入の給与があることを役所が知った場合には、その給与収入を加算して住民税額を決定し直し、本業先に住民税額の変更の通知を送ってしまう恐れがあるのです。変更通知という通常は送られないものが会社に送られると、副業を疑われる可能性は高まるので、ばれる確率も高まると言うことですね。

また、申告してないことに対して調査や指摘が入ってしまって、焦って申告してしまい、普通徴収の記載や、役所へのお願いをし忘れたりすると、これもまた変更通知を会社に送られてしまってばれる可能性が高まります。

20万円以下の場合でも、住民税の申告は行いましょう。

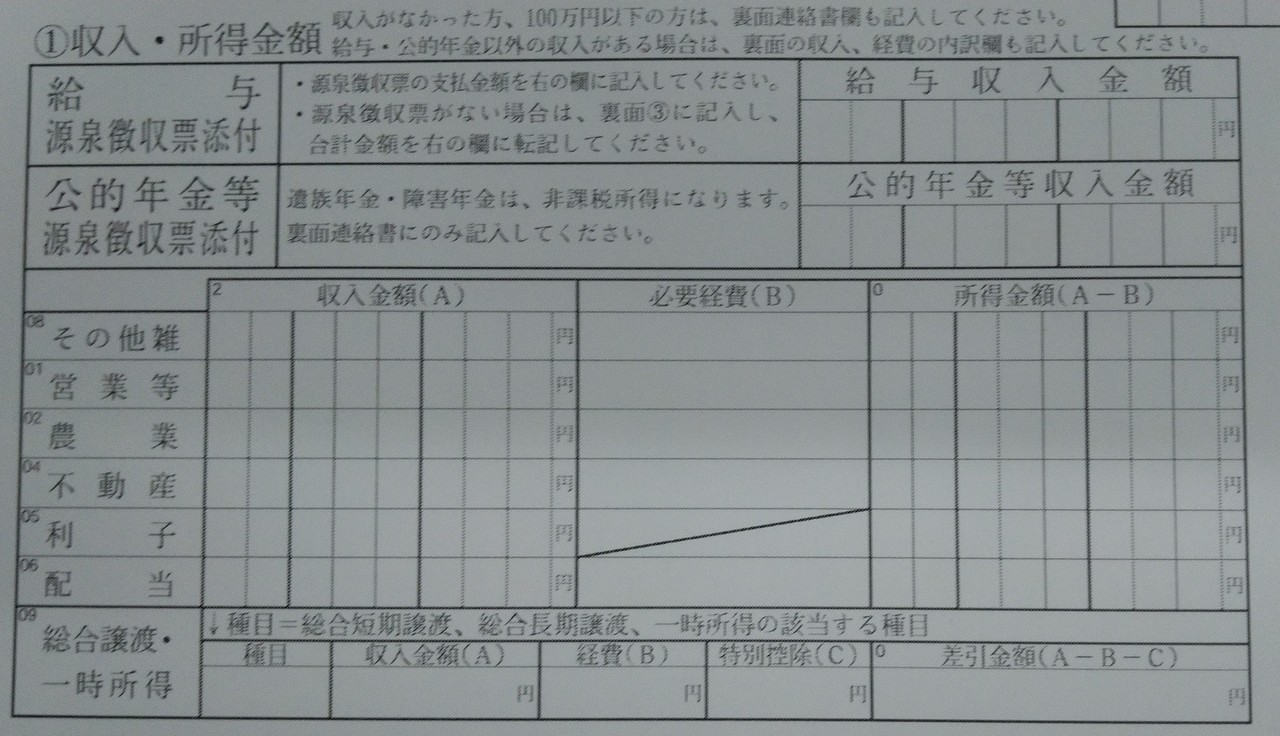

なお、住民税の申告書の作成自体は難しくなく、下記は申告書の一部の写真ですが、給与収入金額を書き、「その他雑」に雑所得の収入金額と所得金額を、「営業等」に事業所得の収入金額と所得金額を、「農業」には農業による事業所得の収入金額と所得金額を、「不動産」には不動産賃貸による収入金額と所得金額を書けば良いのです。

住民税の申告書の収入・所得金額の欄の実物写真です(住民税申告書様式は、役所によって異なります)。

副業が雑所得か事業所得かで20万円の判定が異なる

20万円の判定に関しては、月額と勘違いされている方がいらっしゃいますが、月額は誤りで、年額で20万円が正解です。

また、20万円の考え方が、給与所得とそれ以外の所得(事業所得・不動産所得・雑所得・配当所得等)では異なりますのでご注意ください。その違いに関して、以下で説明いたします。

副業がサイドビジネス(事業所得・不動産所得・雑所得・配当所得等の場合)

副業が事業所得・不動産所得・雑所得・配当所得等を含む給与所得の場合には、所得税の確定申告は不要とできます(上述の通り、住民税の申告は必要ですが)。

その20万円超か否かを判断をする基準は、給与以外の所得の合計額で判定します。所得とはつまり、収入金額から必要経費を差し引いた後の金額です。例えば、次の例の場合には、申告は不要になります。

具体例:

1.副収入金額 30万円

2.必要経費 12万円

3.所得(30万円-12万円=18万円)

この場合は。上記の「3」の所得金額が判定基準額になりますので、所得税の確定申告はしなくても良いと判断できるのです。なお、このような場合において、医療費控除などがある場合に、副業の所得を申告しないけれども、医療費控除だけを適用するようなことは認められていませんのでご注意ください。

また、事業所得や不動産所得の場合には、「青色申告特別控除65万円(電子申告又は電子帳簿保存を行わない場合には55万円控除に減額されてしまいます)を使った後の所得が20万円以下となれば確定申告が不要か」というご質問を受けることがありますが、そもそもこちらの青色申告特別控除の適用要件として申告が求められているので、結果的には青色申告特別控除前の副業の所得金額で20万円の判定を行ってください。

副業が給与所得の場合

副業が給与収入の場合は年額20万円の判断はより簡単でシンプルです。単純に給与収入金額が20万円超か、20万円以下かで判断を行えば良いのです。給与収入からは給与所得控除という金額を控除した後に給与所得金額が算出されます。しかし、この「給与所得控除後の給与所得の金額」ではなく、あくまでも給与収入の金額で判定することには十分にご注意くださいませ。

所得金額で20万円以下だから確定申告をしなかったとしても、収入金額で20万円を超えているとなると、後で税務署から指摘が入るか、税務調査が行われることになります。

給与所得と雑所得の両方の副業がある場合の20万円の判定方法

副業を複数行っていて、給与となる副業と雑所得となる副業の両方があるとします。又は給与となる副業と事業所得があるとします。このような場合には、給与収入と雑所得等の所得を合計した金額が20万円以下かどうかで確定申告をしなくてはならないか、確定申告をしなくてもよい場合に該当するかを判定します。

例を挙げると以下のようになります。

給与が8万円で雑所得が15万円の場合は次のように両者を合計します。

8万円+15万円=23万円

23万円>20万円

したがって、この場合は20万円を超えているので、税務署への確定申告をしなければならないことになります。各々の所得区分ごとに20万円以下かどうかを判定するのではなく、合算して判定することに注意してください。

20万円以下でも税務署に所得税の確定申告をした方が得なケース

20万円以下でも、税務署に対して所得税の確定申告を行った方が有利なことがあります。それは、所得税の確定申告を行うことで、所得税の還付が受けられる場合です。副収入金額から源泉税(源泉所得税)が天引きされて支払われている場合には、所得税の確定申告を行うと、還付金が発生することがあります。このほか、その予定納税という制度の適用対象となっている方も還付を受けられますが、こちらは少数かなとは思います。

還付金が発生すると、確定申告後大体3週間程度でその金額が指定の銀行口座に振り込んでもらえます。せっかく税金が戻ってくるのであれば、申告は行いたいですよね。ただ、税金が戻って来るかどうかは確定申告書を作成してもみないとわからないので、少々面倒ではありますが、一度、所得税の確定申告書を作成してみましょう。還付ならそのまま税務署に確定申告を行い、追加納税となったら住民税の申告書と市役所や区役所に提出しましょう。

申告の必要、不要の問題は、一度は税理士に相談したい事項

こちらのページでは、副業が20万円以下の場合の住民税の申告などに関して説明しました。20万円の判断ポイントが給与所得とそれ以外で異なったり、申告の必要・扶養の問題はやや複雑な面もあります。そのあたりの判断を失敗してリスクを取るのも避けたいところですので、一度は我々のような税理士事務所(会計事務所)にご相談されることをおすすめいたします。

不安な事項を取り除いた上で、副収入の獲得に集中していただいた方が良いかなと思います。

なお、確定申告が必要と分かっていながら無申告とすることは絶対に避けましょう。副業の所得金額が多き状態でありながら、その部分だけ申告してないとなると、脱税扱いとなり、最悪な場合は逮捕・起訴というところまで結びついてしまいます。

副業バレ防止のガイドブックの取得

当税理士事務所が作成した「副業がばれない方法」を記載したガイドブックです。こちらは日々お申し込みのある大人気の冊子となっております。

3週間の電話・メールによる相談権がついており、様々な状況に応じた対策を提案できます。ご相談者様が副業がバレないか強くお悩みだと思いますので、寄り添って問題を解決できるよう親身な対応を心がけております。

以前1か月ほど停止しましたように、年末調整や確定申告の時期に一時的に受付停止をすることがありますが、なるべく停止しないように致します。

副業、サイドビジネスに関しては、お気軽にお問合せください!

当税理士事務所メンバーの写真です。正社員25名ほどの税理士事務所であり、副業がバレない方法に関して、研究を重ねております、

お問合せ・ご相談は、お電話又はフォームにて受け付けております。

受付時間:9:00~18:00(ガイドご購入者様に関しては、ほとんどの日において、18時以降も電話質問可能です)

定休日:土曜・日曜・祝日

副業のお問合せはこちら

お問合せはお気軽に

副業や兼業をこれからされる方、既にされている方に向けたページです。起業や経営、税金、副業がバレない方法などの勉強したい方からのお問合せをお待ちしております。

副業起業塾メニュー

- 株式投資やFXは副業扱いになるの?