副業が会社にばれない方法を学びましょう!副業の確定申告、税金について解説。

受付時間 | 9:00~18:00 |

|---|

定休日 | 土曜・日曜・祝日 |

|---|

副業の収入が300万円以下の場合は雑所得になるという所得税基本通達について

副業の所得が事業所得と雑所得のどちらに該当するかという点に関して、2022年に公表された所得税法の新たな基本通達の改正案により、副業の収入が300万円以下の場合で反証がなければ雑所得で確定申告をすることになるとされ、世間を騒がせました。その後に世間からの反発が大きく、修正案が出て、帳簿や請求書などを保存していれば、副業の収入金額に関係なく「事業所得」でOKとされ、事実上は「300万円」の基準は実質的にほぼなくなりました。

まず、この改正の趣旨がどこにあるのかとういう点及び副業の収入とは何を指し示しているのかを説明します。

この税制改正が入ることで、副業をしている人としては、本業の会社に副業がバレるのか、バレないのかという点が心配になるでしょう。

なお、元々の案でも300万円以下であれば何でも間でも雑所得であり、300万円超であれば全て事業所得となるという解釈はしておらず、あくまでも事業としての説明がつくのであれば300万円以下でも事業所得となる可能性があり、又、300万円超であっても事業と言えないものはやはり雑所得として申告するのが妥当でしょう。

ちなみに、副業禁止のサラリーマンの人など、会社に副業がバレないようにしたい人に関しては、そもそも副業の所得は雑所得で確定申告をした方が良いでしょう。

通達改正の趣旨は青色申告特別控除と損益通算封じにある

副業の収入が300万円以下だと反証がなければ雑所得になるという通達の改正案が出てきた趣旨に関してです。

これは青色申告特別控除と損益通算を封じることにあるでしょう。

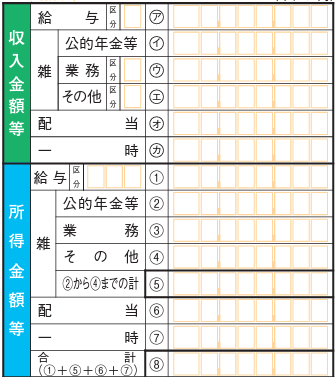

下記の確定申告書の画像にあるように、確定申告では業務にかかる収入や所得は事業所得と雑所得に区分して記載していきます。

そして、事業所得に区分した場合には、青色申告特別控除という節税方法と、赤字の場合に給与所得などと相殺して税金の還付を取れる損益通算という方法が認められています。

しかし、実際には事業とは言えないような規模の仕事をしているので雑所得に該当するにも関わらず、事業所得として申告して、所得税の還付を受けたりする例があるので、300万円ルールの追加に国税サイドが動いたと考えています。

確定申告書の収入金額や所得金額は、事業所得や雑所得などの所得区分ごとに分けます。

300万円の判定に使う収入金額って何を指し示しているの?

雑所得になる確率が高まる300万円についてですが、これはどこの金額のことを言っているのでしょうか?

答えは、収入金額ですから、つまりは売上金額のことです。売上金額から必要経費を差し引いた後の利益の金額ではないので注意が必要です。

注意点としては、300万円超だからといって、必ず事業所得になるとは判断しない方が良いと言うことです。

たとえば、物販で薄利でひたすら300万円超の売上を作って、利益についてはほとんど出てないとか、赤字である場合には、税務調査において、これは事業とは言えないと税務署サイドが判断をする可能性は十分にあるので注意しましょう。

そのため、事業所得か雑所得かを判断する上では、利益の金額も重要だと当税理士事務所では考えています。たとえば、200万円の利益が出ているような場合には、それは事業になる可能性が十分にあるでしょう。

もちろん、本業の年収との差や、個人の社会的立場を副業の仕事が構成しているかとか、反復継続的に収入を得ているかとか、そういったところを総合的に勘案する必要は出てきます。

この300万円基準の基本通達がもしも成立すると、会社に副業はバレるの?

300万円基準の通達案がもしも成立すると、副業はばれるのでしょうか?

基本的には元々の案が通っていたとしてもバレないでしょう。そもそも、当税理士事務所では、副業バレを防止するために、副業に関しては雑所得で確定申告することをおすすめしております。「雑所得を事業所得に変更せよ」と税務調査で指摘される可能性は高くないので、雑所得で申告している人に対して、この通達が何かの影響を及ぼすことはないでしょう。

一方で、事業所得で申告していて、収入が300万円以下で反証もないために雑所得に変更させられてしまった場合はどうでしょうか?この場合は、所得税の税額変更によりサラリーマンの副業が会社にバレることはありません。

しかし、住民税額が変更になるので、リスクが出ることはあります。

副業にかかる住民税額だけが変更されるパターンの場合には、それも副業ばれには影響しません。ただし、雑所得に変更することで所得の額が変更されてしまい、結果的に住民税から引かれる配偶者控除の金額や住宅ローン控除等が変動してしまい、本来的に本業先で特別徴収(給与天引き)すべき住民税額が変更になり、かつ、役所がそれを普通徴収税額(自宅に納付書が送られて納付する方式の住民税額)ではなく特別徴収税額で調整するとなった場合には、副業がばれるリスクが出てくるでしょう。この点はお読みになっていても複雑さをお感じだと思うのですが、気になる人は、我々のような副業に強い税理士事務所(会計事務所)にご相談されることをおすすめいたします。

帳簿や請求書などを保存していれば、副業の収入金額が300万円以下でも「事業所得」でOKという方向で今後は判断がされるでしょうから、心配はますます不要でしょう。

本業の天引き住民税額が増えた場合の言い訳は準備する

事業所得から雑所得に変更させられたことにより、本業の住民税が増えてしまった場合に備えて、会社への副業バレを防止するための言い訳も準備しておきましょう。

万一、事業所得が雑所得になって住民税が増えた場合に、仮想通貨(暗号資産)の取引を行っていると言い訳することで、その利益の計算が間違っていて住民税が増えたと説明する人もいます。

この方法は、特別徴収税額決定通知書が圧着式であるために、そもそも会社の人が住民税が増えた原因がわからない場合も有効ですし、中身を見て所得控除だけが変動していることが判明した場合であっても有効な言い訳として機能します。

副業は基本的には雑所得がほとんど

今回の改正の影響で副業がバレる人はほとんどいないでしょう。

そもそも副業の所得に関しては、雑所得として確定申告をしている人が多いためです。事業所得として申告している人の割合は低いと言えるでしょう。

もちろん、副業とは言え、ウェブページ制作に何百万円もの必要経費をかけていたり、店舗経営をして家賃を支払っているような場合には、投資額も大きいので、事業所得となる余地は十分にあるでしょう。ただ、事業所得で赤字にして確定申告をすると、住民税が減少して会社に副業がバレるリスクが一気に上がるので、そもそも会社にバレないようにしたいのであれば、雑所得をおすすめしておりますが。

副業バレ防止のガイドブックの取得

当税理士事務所が作成した「副業がばれない方法」を記載したガイドブックです。こちらは日々お申し込みのある大人気の冊子となっております。

3週間の電話・メールによる相談権がついており、様々な状況に応じた対策を提案できます。ご相談者様が副業がバレないか強くお悩みだと思いますので、寄り添って問題を解決できるよう親身な対応を心がけております。

以前1か月ほど停止しましたように、年末調整や確定申告の時期に一時的に受付停止をすることがありますが、なるべく停止しないように致します。

副業、サイドビジネスに関しては、お気軽にお問合せください!

当税理士事務所メンバーの写真です。正社員25名ほどの税理士事務所であり、副業がバレない方法に関して、研究を重ねております、

お問合せ・ご相談は、お電話又はフォームにて受け付けております。

受付時間:9:00~18:00(ガイドご購入者様に関しては、ほとんどの日において、18時以降も電話質問可能です)

定休日:土曜・日曜・祝日

副業のお問合せはこちら

お問合せはお気軽に

副業や兼業をこれからされる方、既にされている方に向けたページです。起業や経営、税金、副業がバレない方法などの勉強したい方からのお問合せをお待ちしております。