副業が会社にばれない方法を学びましょう!副業の確定申告、税金について解説。

受付時間 | 9:00~18:00 |

|---|

定休日 | 土曜・日曜・祝日 |

|---|

副業が本業の会社にバレない方法に詳しい税理士が執筆したガイドブック(動画付き・相談権付き)は下記のページで取得できます。対策すれば副業バレは防げます。又、どんな副業が大きく稼げているのかも説明しています。ガイド閲覧者は税理士へのご相談も可能です。「令和6年の特別徴収税額決定通知書の電子化によりばれないか?」「定額減税によりばれないか」に関してのご質問が非常に多いですが、この部分にも回答しております。

既に7,000名様以上がガイドをご覧になっていますが、副業バレした方は0人です。

副業がばれる理由・原因

副業バレが起きる原因の一つに住民税(市民税、区民税などの市町村民税や都道府県民税)があります

副業がばれる理由は、結論から申し上げますと、住民税にあります。実際は、他の理由も考えられますが、何故バレるのかという点に関して、一番大きな原因は、住民税の課税や徴収の過程にあるのです。

結論として住民税からバレることはわかったけれど、何故そうなるのか、詳しくはこちらのページでご説明差し上げます。

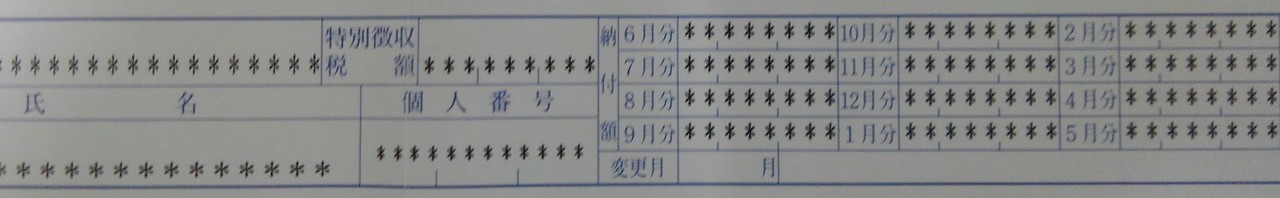

なお、下記の写真は実際の住民税の特別徴収税額決定通知書です。

特別徴収税額決定通知書には事業者用(会社用)と従業員用(納税義務者用)との2種類がありますが、事業者用では、基本的には住民税の金額しかわかりません。副業で儲けた所得金額や、副業の取引先などは把握できないのです。そのことが、下記の写真からもわかると思います。

そうは言っても、住民税が本業の給与所得に対して大きすぎると、やはり副業、兼業、サイドビジネスを疑われてしまう理由となるのです。

こちらは会社の人事部などの給与計算担当者が確実に見ることができる特別徴収税額決定通知書の実物です。金額が入っていないものを写真で撮り、掲載しております。

副業が会社にバレる流れ

ここでは、会社に副業・兼業がバレる流れを説明していきたいと思います。最も多い典型的な副業バレの流れを以下でご確認ください。以下のような理由で副業が勤務先にバレるリスクがあるのです。

確定申告書を税務署に提出

まず、副業をされている方は、税務署に確定申告書を提出するか、又は、住民税の申告書と市役所等(市役所、区役所、町役場)に提出します。

サイドビジネスのような事業所得や雑所得の副業をされている方は、副業の所得が20万円超でしたら、税務署に確定申告を行います。20万円以下でしたら、住民税の申告を行ってください。源泉税が還付される場合など、稀に、20万円以下でも税務署に確定申告をした方が有利なことがあります。

ここでは、税務署に確定申告をしたものとして副業がばれる流れの説明を進めていきます。

確定申告書の内容を税務署が役所に送信

税務署は、提出された確定申告書の内容を、その個人が居住している市区町村の役所(市役所や区役所)に送信します。

役所が確定申告の内容をもとにして住民税額を計算して会社に特別徴収税額決定通知書と納付書を送付

市役所や区役所は税務署から受け取ったデータをもとに住民税額を計算します。市民税や区民税だけではなく、県民税、都民税や府民税なども併せて役所が計算します。そして、本業の会社に特別徴収税額決定通知書を2通(会社用と従業員用)と特別徴収住民税の納付書を郵送します。2通送られていることを理解せずにバレない方法について言及しているサイトが多くあるのでご注意ください。

※都道府県民税についても役所が窓口になるとお考えになってくださって問題ありません。

住民税が高過ぎたり、個人用の特別徴収税額決定通知書を見られるとバレる

会社の給与計算の担当者の手元や、会社の顧問税理士の手元に上記の決定通知書や納付書が届いて、会社の給料に比してあまりにも住民税額が高いと、副業を疑われてしまい、バレるリスクが生じます。

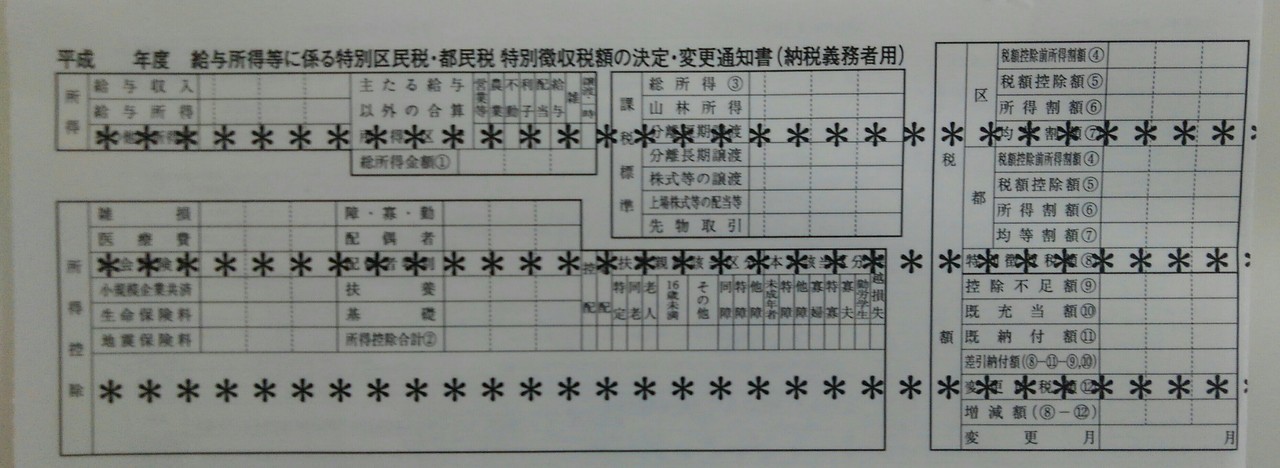

また、個人用の特別徴収税額決定通知書についても中身を確認されても副業は、ばれることになります。雑所得や事業所得をしていると、「営業等」や「雑」のところに印が付されるので非常にわかりやすいのです。「主たる給与以外の給与」、つまりはアルバイトやパート収入の場合もバレることになります。こちらの、特別徴収税額決定通知書が最もバレる原因となりやすい書類であると断定できます。

ここまでの流れで、住民税が副業バレの理由となることがご理解いただけたかと存じます。

普通徴収にする方法(副業が会社にバレないパターン)

住民税がばれないようにするには、単純に、バレる理由、原因となる住民税額と、特別徴収税額決定通知書に気を付ければよいわけです。

本当はもっと複雑で、ふるさと納税、医療費控除、赤字申告、住宅ローン控除が危険だったり、年末調整が人によってはとても大きなリスクとなったりします。そういった細かいところを除くと、上記の2点を気にしておけば、副業バレ対策の成功確率は飛躍的に上がります。

なお、副業がアルバイトやパートのような給与所得の場合には、普通徴収自体を市区町村の役所が門前払いのような形で一切認めてくれないことがあります。こちらは、特別徴収推進活動という特別徴収を広める活動を行っている市区町村に多く見られます。

副業が事業所得や雑所得、不動産賃貸による不動産所得の場合はほぼ気にしなくても大丈夫で、役所は普通徴収を基本的に認めてくれます。ただし、年末調整や確定申告でいくつかのポイントを抑えていないと、副業が事業所得、雑所得や不動産所得でも普通徴収にしてくれませんのでご注意ください。

確定申告時に普通徴収を選択

確定申告をするときに、確定申告書で「自分で納付」という項目を選択します。副業の所得が20万円以下で、住民税の申告をする場合は、市区町村ごとに申告書類が異なるので、取り寄せてください。住民税の申告書では、大体は「自分で納付」ではなくて、「普通徴収」という文言があるので、そこを選択します。

ここでは、税務署に確定申告をしたとします。

税務署が役所に確定申告のデータを送信後、役所が個人宅と会社に通知。

役所は会社の給与に係る住民税を会社宛に通知し、個人の自宅には副業の住民税の通知書を送ります。副業の住民税に関しては、普通徴収とすることができたわけですね。会社で特別徴収される税額は会社の給与所得に対応する税額ですから、住民税額がバレる原因とは基本的にはならないのです。

副業を普通徴収とした場合、会社からもらう特別徴収税額決定通知書に副業の所得は載るのか?

ここはとても大きなポイントです。我々の副業起業塾でもここのポイントととても重視しています。しかし、「基本的には」普通徴収とされた住民税に対応する所得、すなわち副業の所得は会社経由で従業員が受け取る特別徴収税額決定通知書には記載されません。

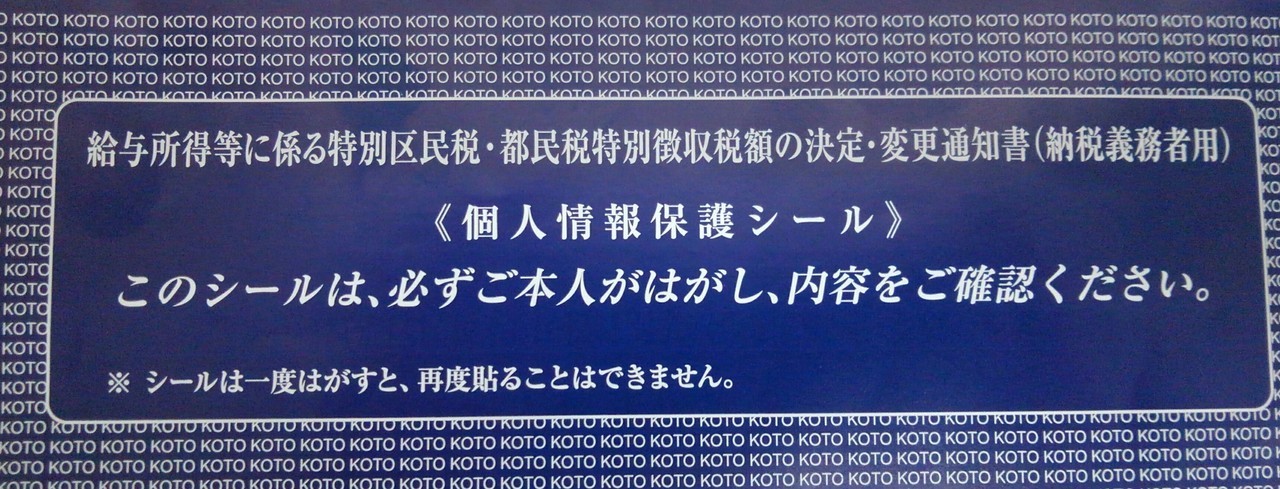

ちなみに、役所によっては、以下の画像のようにマスキング(シーリングとも言う)を行ったり、圧着式のはがきを利用することによって、会社の人が従業員用の特別徴収税額決定通知書を見れないようにしてくれます。そうしてくれない役所も数多くあります。会社が入社時にこの書類を開くことの許可を従業員と契約していることも稀にあります。

マスキング(シーリング)された「給与所得等に係る特別徴収税額決定・変更通知書(納税義務者用)」の実物の写真です。

こちらは、市役所や区役所、町役場などが発行し、会社経由で受け取る「給与所得等に係る特別徴収税額決定・変更通知書(納税義務者用)」の実物の写真でございます。

住民税を普通徴収にしてバレる原因は消したつもりでも、落とし穴が。

サイドビジネス、副業に詳しい税理士事務所のコンサルタントの個別事情に応じたアドバイスを定期的に受けることが大切です。

ここまで、住民税から副業・兼業がバレる原因・理由を排除するための方法を述べましたが、実際のところは個別のケースに対応しないと難しいですし、行ってはならないという罠が多く存在します。つまり、一定のことをすると副業がばれる可能性が大きく高まるのです。

たとえば、年末調整で誤ったり、ふるさと納税で誤ると、普通徴収自体ができなくなったり、特別徴収税額決定通知書に副業の所得が記載されます。

もちろん、副業バレを防ぐ上で最も重要な確定申告手続きでは、普通徴収を選択するだけではなく、いくつものポイントが存在し、確定申告書を提出した後の4月にもバレないために詰めの作業を行っていただく必要があります。

副業起業塾では、是非、個別にご相談くださればと存じます。相談回数の制限もないので、どんどんとご相談をされた方がお得でもございます。

住民税から副業・兼業がバレる理由のまとめ

こちらのページでは、住民税が原因となって副業がバレる理由に関して、実際の書面の写真などを掲載しながら説明をさせていただきました。

以下の点をご理解いただければと思います。

・住民税は副業バレの最も大きな原因となる。

・特別徴収の住民税額が大きくなりすぎると副業がばれる。

・特別徴収決定通知書からも副業がばれる。

・確定申告書で自分で納付(普通徴収)を選択しても、普通徴収にできなかったり、決定通知書に副業所得が記載されてしまって会社に副業がばれるりすくがある。

副業・兼業がバレるかバレないか、就業時間後のサイドビジネスや週末起業等をされている方は常に気になっていると思います。我々の情報が少しでも副業をされている皆様、または、これから副業を始めようとされている皆様のお役に立てるのであれば大変うれしく思っております。

こちらの記事の執筆者

副業バレ防止のガイドブックの取得

当税理士事務所が作成した「副業がばれない方法」を記載したガイドブックです。こちらは日々お申し込みのある大人気の冊子となっております。

3週間の電話・メールによる相談権がついており、様々な状況に応じた対策を提案できます。ご相談者様が副業がバレないか強くお悩みだと思いますので、寄り添って問題を解決できるよう親身な対応を心がけております。

以前1か月ほど停止しましたように、年末調整や確定申告の時期に一時的に受付停止をすることがありますが、なるべく停止しないように致します。

副業、サイドビジネスに関しては、お気軽にお問合せください!

当税理士事務所メンバーの写真です。正社員25名ほどの税理士事務所であり、副業がバレない方法に関して、研究を重ねております、

お問合せ・ご相談は、お電話又はフォームにて受け付けております。

受付時間:9:00~18:00(ガイドご購入者様に関しては、ほとんどの日において、18時以降も電話質問可能です)

定休日:土曜・日曜・祝日

副業のお問合せはこちら

お問合せはお気軽に

副業や兼業をこれからされる方、既にされている方に向けたページです。起業や経営、税金、副業がバレない方法などの勉強したい方からのお問合せをお待ちしております。